影響玻璃價格的因素

玻璃供給彈性較小,在其價格影響因素中,下游需求占比最大。下游需求70%為建筑玻璃的使用,各項房地產指標是研究玻璃價格變動的最主要參考。

玻璃行業具有周期性強、價格波動劇烈等特點。以5mm浮法玻璃為例,2008年月平均價格最低為12月份的57.3元/重量箱,最高為3月份的70.2元/重量箱,年內最大波動幅度接近22.5%;2009年月平均價格最低為2月份的48.40元/重量箱,最高為12月份的80.34元/重量箱,年內最大波動幅度接近66%;2010年受建筑行業利好影響,整體玻璃價格維持在高位運行,年內最低為4月份的68.8元/重量箱,最高價格為1月份的84.3元/重量箱,年內最大波動幅度為23%;2011年月平均價最低為12月份的57.6元/重量箱,最高為1月份的71.7元/重量箱,年內最大波動幅度為24%。以上數據顯示,近幾年玻璃價格波動較為頻繁。玻璃期貨即將推出,影響價格波動的各種因素成為研究玻璃期貨的一個重要環節。

季節因素

考察玻璃的歷史價格,不難發現一個特點:每年進入冬季,北方玻璃價格下降;而到了夏季,南方玻璃價格松動。這主要是因為進入10、11月后,北方各項建筑工程逐漸停工,隨著下游市場需求的放緩,建筑玻璃需求量明顯減弱,玻璃價格應聲下跌。但在北方玻璃市場,“冬儲”現象較為常見。“冬儲”就是春節前后,平板玻璃下游需求減少,而生產線不能停工,為保持正常出貨,當地生產商會調低價格或出臺優惠政策促進下游客戶拿貨,下游客戶考慮年后隨著需求轉暖,價格上調可能性較大,選擇在冬季以低價囤積貨源,在年后3月份左右開始陸續高價拋售。“冬儲”價格比正常銷售價格低5―10元/重量箱,但一般參與者都是老客戶,且通常需要先交一百萬元到一千萬元的費用。“冬儲”給下游客戶帶來了很大的盈利空間,利潤甚至可以占其全年盈利的50%。

不過“冬儲”現象也受到實際供需的影響。以東北玻璃原片市場為例,據了解,受2011年玻璃原片市場價格持續走低影響,部分貿易商2010年囤積的貨源還未能拋售完全。由于供需矛盾突出,許多企業對2012年的市場預測也不樂觀。預計今年玻璃原片生產商“冬儲”收款要比往年大幅減少。部分生產商為了周轉資金,削減庫存,可能會有更大的讓利空間。據此可以推斷,今年北方冬季玻璃價格下降幅度將相對較大。

而在南方,尤其是長江中下游、兩湖和江西地區,進入梅雨季節后,建筑工期受到影響而放緩,玻璃生產商出貨也明顯放緩,玻璃價格會出現松動,但下跌幅度通常不會太大,主要依據廠家庫存情況而定。如果前期庫存下降明顯,即使出貨放緩,價格也會相對平穩。

地域因素

玻璃價格由南向北存在一個逐漸遞減的規律。以浮法5mm玻璃最新報價為例,東莞南玻玻璃為1760元/噸,昆山臺玻長江玻璃為1488元/噸,沈陽耀華玻璃為1344元/噸。改革開放以后,我國南方大中小城市發展十分迅速,城鎮建設投入較大。而北方尤其是內陸仍以發展大中型城市為主,建筑玻璃需求量存在著南北差異。南方的下游需求一直好于北方,這也使得南方玻璃原材料水漲船高,加上勞動力成本、管理費用、運輸費用等都較高,南方玻璃市場價格整體高于北方。而由于運輸條件限制,外省玻璃運至南方費用占比相對較大,如沙河玻璃發到廣東運費為270元/噸,加上包裝等成本,長途運輸價格相對較高。因此,即使北方玻璃價格較低,也很難占據南方市場。

玻璃―重油與純堿價格差

重油和純堿大約占玻璃生產成本的70%左右。我們在研究玻璃價格與成本時,引入了 “玻璃-重油與純堿價格差”,主要是以每重量箱玻璃使用原材料占比的折算。其中純堿使用約為11.09KG/重量箱,重油約為9.1KG/重量箱。“玻璃―重油與純堿價格差”是行業利潤的一個重要參考指標。2010年年初,該差值達到42元/重量箱,同期整個行業利潤總額達到30億元;到了2011年3月,差值為8.3元/重量箱,同期整個行業利潤總額下降到8億元;2012年3月差值為-7.5元/重量箱,同期整個行業利潤總額虧損高達8億元;2012年6月,由于市場轉暖,該差值回到零線以上,為0.3元/重量箱,行業虧損也隨之少,預計徘徊在虧損線上。由此,可以通過“玻璃―重油與純堿價格差”來推斷玻璃企業的盈利情況,并對后續價格走勢做輔助參考。

圖1 玻璃價格與上游價差

下游行業需求因素

玻璃供給彈性較小,在其價格影響因素中,下游需求占比最大。下游需求70%為建筑玻璃的使用,各項房地產指標是研究玻璃價格變動的最主要參考。建筑指標常見的是開發商投資、新開工面積、施工面積、竣工面積、銷售面積等主要指標,而作為與玻璃使用較為緊密的參數,銷售面積、新開工面積和竣工面積是主要關注對象。

玻璃需求量可以簡單折算,以90平方米的民用住宅為例,國家相關規定門窗玻璃一般為20平方米。一般來說,房地產在新開工面積公布后的8到10個月才會產生玻璃需求。房地產銷售走勢會領先新開工面積4到6個月,房地產銷售增減變動的4到6個月之后,新開工面積才會出現同趨勢振幅。通過銷售面積指標的變動,可以預測一年到一年半后的玻璃需求;通過新開工面積指標的變動,可以預測10個月后市場對于建筑玻璃的需求情況。此外,由于土地購置指標與新開工指標具有相同性,也可以據此預測半年后的建筑玻璃需求情況。

圖2 房屋建設參數與玻璃價格的關系

圖2顯示,在2008年12月國家推出房地產支持政策后,商品房銷售面積指標處于上升趨勢。4個月后,房屋新開工面積指標在銷售面積指標的帶動下同趨勢變動。而2008年12月到2009年12月,玻璃價格一直處于上漲態勢。2009年12月國家開始出臺抑制房地產相關政策,商品房銷售面積指標開始滑落,3個月后房屋新開工面積指標跟著下挫。但此后一年時間,由于市場一直在消化2008年到2009年的建筑玻璃需求,玻璃價格維持在高位。2010年整個房地產市場受到打壓,玻璃價格卻在2011年年初出現下跌,這是因為2010年開工的房屋在此時是玻璃需求季,下游建筑玻璃需求的銳減,使得價格下跌趨勢晚于銷售面積指標一年半時間,晚于新開工面積指標10個月左右。

竣工面積指標也是考察玻璃價格走勢的重要參考依據。通過相關行業對竣工面積與平板玻璃銷量的歷史數據,可以得出其與平板玻璃的銷量的相關性高達94%。

相關政策

1.房地產政策

玻璃與房地產相關性較高,國家對房地產政策的變動直接影響著玻璃行業的發展與價格走勢。最近10年,房地產政策的巨大調整也帶動了玻璃價格的波動。2003年國家明確房地產支柱性產業地位,2005年“國八條”出臺,2007年上調二套房首付比例,2008年“四萬億”推出,2009年年底的“國十一條”,2010年5月的“地方限購”,以及目前仍堅持的房地產調控政策,都對玻璃行業產生了巨大影響。玻璃價格在前幾年隨房地產政策出現劇烈波動后,2011年年初開始下跌,現已跌至谷底,預計2012年玻璃行業整體將處于虧損狀態。

不過近年保障性住房建設投資力度不斷加大,國家計劃在“十二五”期間完成2600萬套保障房建設,其中2012年保障房的新開工及竣工目標分別為700萬及500萬套。根據住建部統計,截至今年5月底,我國城鎮保障性安居工程新開工量及建成量分別為346萬套及206萬套。這對玻璃行業雖是利好消息,但整體影響有限。

2.2011年平板玻璃行業準入條件

為規范平板玻璃行業投資行為,防止盲目投資和重復建設,促進結構調整,降低能耗,保護環境,實現協調和可持續發展,根據國家有關法律和產業政策,制定了平板玻璃行業準入條件。2011年國家淘汰平板玻璃落后產能,有利于玻璃行業良性發展。

3.平板玻璃“十二五規劃”

平板玻璃“十二五規劃”制定的目標是,到2015年,產業結構明顯改善,深加工率和生產集中度進一步提高,高端產品自主保障能力增強,全氧燃燒技術推廣應用,落后產能基本淘汰,主要污染物實現達標排放,能耗水平進一步降低。同時“十二五”期間,國內市場普通玻璃將從快速增長轉為平穩增長,對高端產品和精深加工產品將保持旺盛需求。預計2015年平板玻璃需求約7.5億重量箱。

玻璃行業周期

玻璃價格與行業周期也是同步振蕩的。歷史數據顯示,玻璃行業存在“繁盛―衰退―繁盛”周期,這個周期模型可以簡單描述為:經濟快速增長―固定資產投資增長―玻璃價格上漲―經濟增長過熱―資產投資減緩―玻璃價格下跌―經濟復蘇刺激―經濟快速增長。2004年、2007年、2010年均為玻璃行業的繁盛時間。按歷史周期計算,2012年為玻璃行業的底部,雖然理論上可能有所回暖,但由于國家抑制通貨膨脹,調控經濟發展,當行業周期與國家政策調控周期同步時,玻璃價格振蕩要比早期預計的劇烈。預計玻璃行業將繼續在底部徘徊,玻璃價格實質性回升的可能不大。

玻璃價格協調會

玻璃行業一直存在著集中度相對較低、價格難以制定與統一的問題。近年來,玻璃行業在各地不定期召開價格協調會,參會成員多為玻璃生產龍頭企業。價格協調會主要為了統一調價,穩定市場,尤其是在目前行業整體處于周期底部的情況下,其召開就成為統一口徑上調價格的信號。據了解,每次價格協調會召開后,各地都會上調1―8元/重量箱。但這種非需求因素的上調通常會使得企業近期出貨減緩,給處于庫存高位的生產企業造成不小壓力。隨著市場行情的變化,很多玻璃企業很難再維持漲價,回落成了趨勢。近段時間,玻璃市場出現小幅振蕩,也說明這種價格協調中的抬價模式很難改變整體價格走勢。

此外,下游汽車玻璃需求、玻璃出口等也在一定程度上影響著玻璃價格。但總體來說,影響玻璃價格的最主要因素是房地產相關指標。

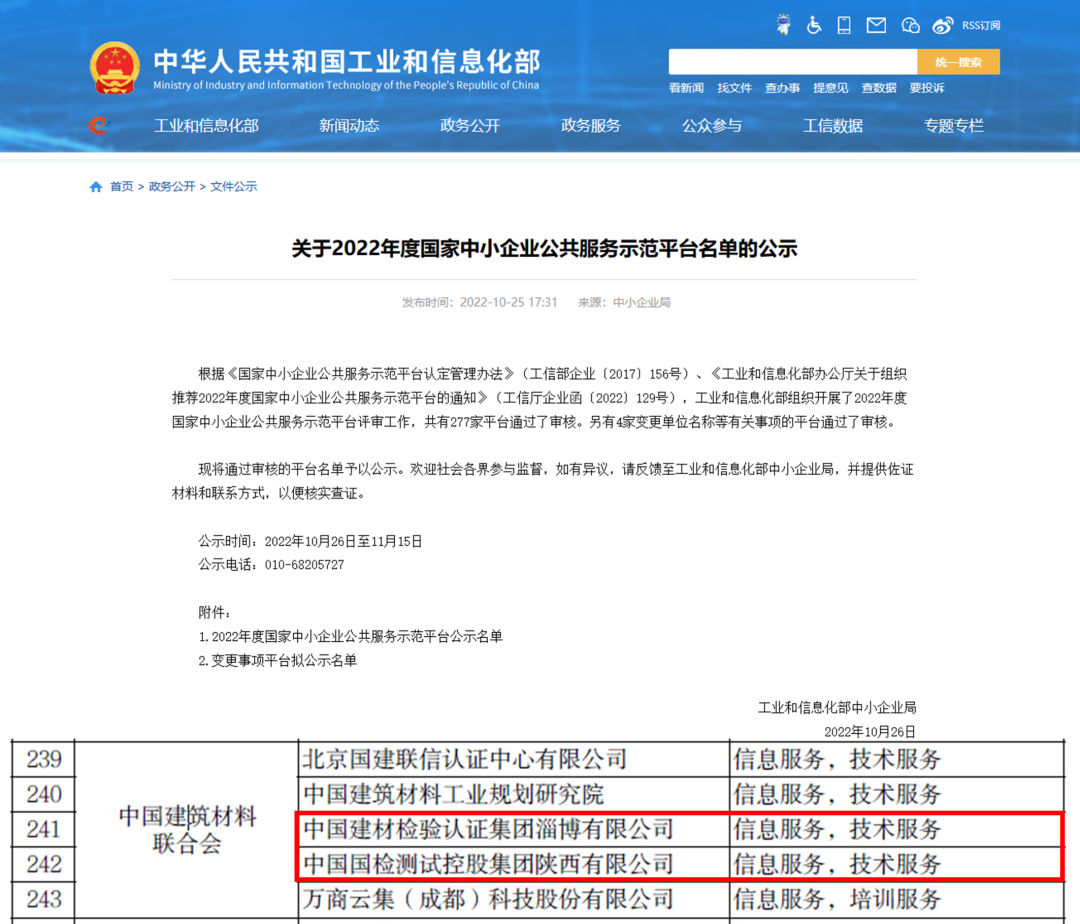

國檢集團頒發首張檢測...

國檢集團頒發首張檢測... 國檢集團近期喜訊來了

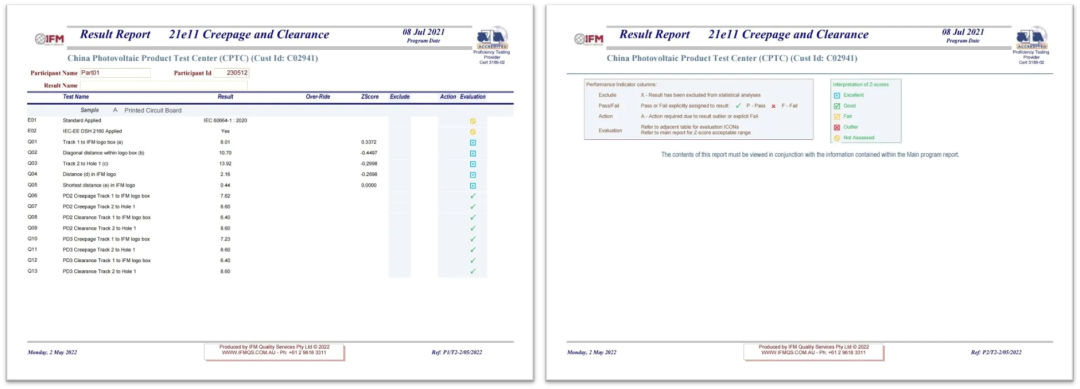

國檢集團近期喜訊來了 國檢集團通過IFM國際能...

國檢集團通過IFM國際能...